债务承压,融信董事会生变

(原标题:债务承压,融信董事会生变)

闽系房企兴衰的缩影。

债务违约一个月后,融信董事会发生变动。

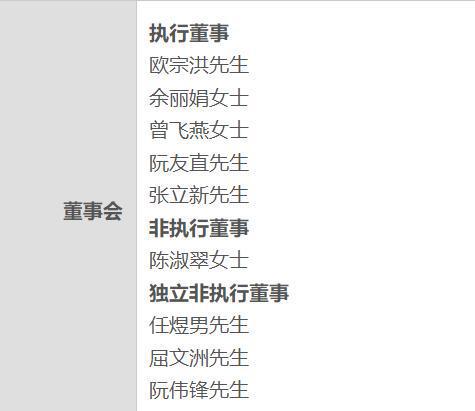

8月15日,融信中国(03301)公告,阮友直辞任执行董事,吴建兴获委任为执行董事,上述人事安排自即日起生效。

在头部房企中,融信风格鲜明,“强扩张、高杠杆、快周转”的做派,让其在行业上行时期大放异彩。在用人上,融信欧老板也颇具胆识,提拔了一批年轻高管。

随着融资困难、销售下行、预售资金监管趋严,房企的流动性普遍承压。于一年内还债近300亿元之后,融信也“躺平”了。7月11日,融信公告,两笔美元债合计约2787万美元利息未能在宽限期内支付,构成违约,将寻求相关债务的整体解决方案。

少壮派班底

融信中国的创始人欧宗洪是地产界的“中生代”掌门人,创办融信时才32岁。

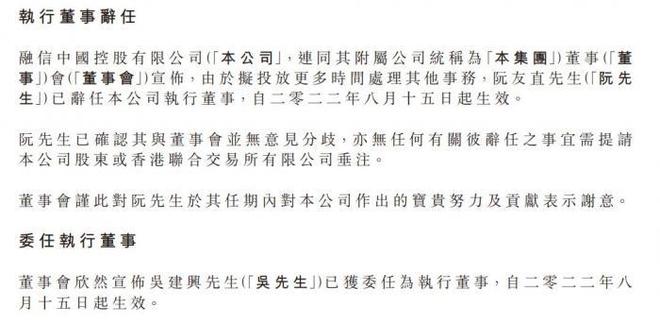

欧宗洪提拔的手下,也多为少壮派。执行董事余丽娟、曾飞燕、阮友直(原)、张立新,分别是82年、76年、75年以及78年生人,为房企里较年轻的团队。

8月15日公告前,融信董事会原班底;图片来源:融信官网

阮友直自2008年6月起加入融信集团,随后被提拔至高级副总裁,分管房地产投资及公共关系业务。他于2018年11月获委任为执行董事。2019-2021年,其在融信领到的薪金及其他福利分别为227.2万元、242.4万元、242.4万元。

就在2021年11月,阮友直与融信还续签执行董事合约,为期三年。不过,融信中国在公告中称,“阮先生已确认其与董事会并无意见分歧。”

今年1月4日,融信中国于2017年向阮友直授予的购股权中,有462.4205万份购股权于当日失效,阮友直的持股比例由0.34%下降至0.07%。

阮友直

6月29日,阮友直两次减持融信中国股份,持股比例下降至0.06%。

而补位执行董事的吴建兴,于2011年8月加入融信,此后历任投资发展中心总经理、总裁办公室主任及助理总裁等多个岗位,现任董事会主席助理。

吴建兴现年仅30岁,是一名90后。

激进扩张

融信多全国化扩张之路,始于2016年。仅3年时间,就从百亿房企晋升至千亿房企。

YY评级指出,融信的投资战略摇摆不定,在激进与稳健之间来回切换。

2014年,融信将高杠杆运用到极致。2015年,融信拿地骤停。2016年和2017年,又开启“土地收割机”模式。2018年-2019年,融信的拿地节奏放缓。2020年,融信再次开启扩张,权益拿地金额为284亿元,增幅高达74%。

“从2016年上市以来的这波补仓,大概率将奠定融信中国近几年的成长性,而异于从前的土储获取节奏,也意味着融信中国内部这套以利润先行、放权一线和因城施策为要点的投资机制,已经在发挥效用。”2018年,阮友直曾公开表示。

彼时,融信高管曾对媒体称,在融信的评价体系中,利润率是所有项目的评判底线,项目的IRR是最重要的参考指标。但结合财报来看,高溢价拿地,撞上一二线城市限价,让融信的盈利水平处于行业靠后的位置。

2018年和2019年,融信的毛利率分别为23.9%和25.0%。从2020年开始,高价地的后果加速显现,当年融信的毛利率骤降至11.0%,2021年更下滑至10.9%。

YY评级曾如此评价融信2021年中报,“融信已陷入局部城市的快周转‘龛笼’中,绝大多数项目‘平进平出’,难以形成自身净资本的有效积累,在按揭、再融资收紧的关口抵御风险能力较弱。”

其实,“三道红线”的出台,已传递“去杠杆”这一强烈的监管信号。而融信并未减慢扩张步伐。2021年前5个月,融信的拿地金额加码至224亿元,直到下半年行业转冷,融信才由“踩油门”转换为“踩刹车”。

事实证明,最后一波扩张,融信赌错了。

财务脆弱

多渠道多融资能力,是闽系房企的另一特征。

闽商抱团互助,是支撑融信高杠杆扩张的因素之一。同时,融信还通过银行、信托、发行ABS等多渠道获取资金。

从融资结构来看,融信早年依赖信托等手段,近年随着境内融资监管趋严,融信转而倚重境外发债。2021年末,融信的借款总额中,金融机构借款、境外优先票据、境内债券分别占比45%、32%、15%。

不过,融资只是外部支持,结合财报数据来看,融信自身造血能力不足。

据中银证券研报测算,2021年中期,融信的资产周转率、存货周转率、预售账款周转率分别降至0.09、0.14、0.30;在偿债能力上,净利润对利息覆盖倍数常年小于1,且在2021年中期大幅下降至0.15。

融信的2021年未经审核年报数据显示,营收、毛利、净利等指标均大幅下滑。

2021年,融信营收332.84亿元,同比下降31.09%;毛利36.28亿元,同比减少31.7%;归母净利润12.95亿元,同比下降46.66%。

同时,截至2021年末,融信的总负债达1931.59亿元,资产负债率为78.70%。其中,短期借款251.5亿元,扣除64.83亿受限制存款外,真正可用的流动资金为90.9亿元。

7月11日,融信公告美元债利息违约。

同日,评级机构穆迪将融信的公司家族评级(CFR)从Caa1下调至Ca,将高级无抵押评级从Caa2下调至C,展望为负面。穆迪指出,由于未能支付利息可能引发交叉违约,并加速偿还公司的其他债务,融信的还款风险将上升。

目前,融信存续美元债还剩6笔,总金额为22.45亿美元(约合人民币150亿元)。

今年10月,融信将有一笔6.88亿美元的债券本金到期。

编辑:齐少恒

相关热词搜索: 融信董事会生变